สรุปพอร์ตสาธิต(My Unit-Linked) ประจำเดือนเมษายน 2562

พอร์ตยูนิตลิงค์สาธิตนี้จัดทำขึ้น โดยมีวัตถุประสงค์คือ

1. เป็นพอร์ตยูนิตลิงค์ สำหรับการศึกษาเรียนรู้อย่างต่อเนื่อง (เริ่ม 1 ธ.ค. 2559)

2. เป็นพอร์ตการลงทุนจริงของผม สำหรับความคุ้มครองต่อเนื่อง 40 ปี (อายุ 85 ปี)

คาดหวังผลตอบแทน เฉลี่ย 5% ต่อปี

กรมธรรม์ประกันชีวิตประเภทยูนิตลิงค์ เริ่มทำสัญญาเมื่อวันที่ 1 ธันวาคม 2559 อายุ 46 ปี เพศชาย เลือกจำนวนเงินเอาประกันภัยหลักเพื่อความคุ้มครอง 45 เท่า สามารถกำหนดจำนวนเงินเอาประกันภัยหลักเพื่อความคุ้มครองได้เอง และปรับเปลี่ยนได้ตลอดทุกช่วงอายุ (ช่วงอายุ 46-50 ปี เพศชายจำนวนเท่าความคุ้มครอง 25-45 เท่า เพศหญิงจำนวนเท่าความคุ้มครอง 25-55 เท่า)

สรุปสถานะพอร์ต เมษายน 2562

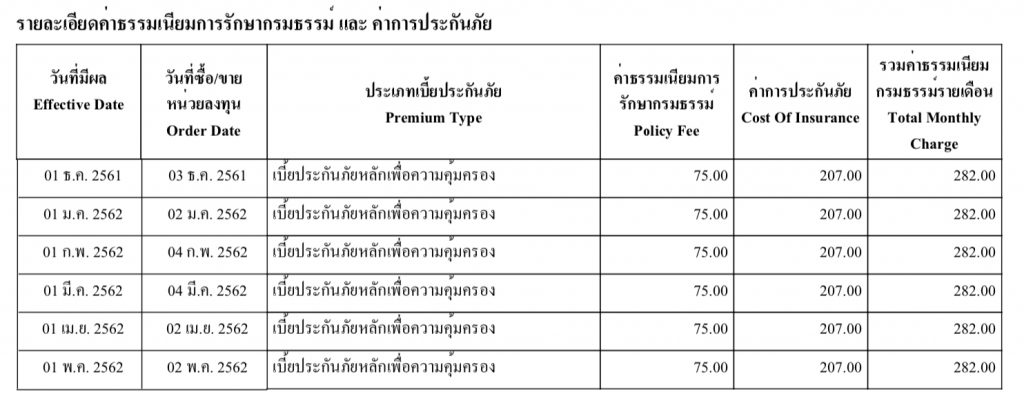

ข้อมูล ณ วันที่ 2 เม.ย.2562 พอร์ตเพื่อความคุ้มครองมีมูลค่า 13,291.10 บาท วันที่ 1 พ.ค. 2562 หักค่าธรรมเนียมกรมธรรม์รายเดือน (ค่าการประกันภัย 207 บาท และค่าธรรมเนียมรักษากรมธรรม์ 75 บาท) พอร์ตภายหลังหักค่าธรรมเนียมมีมูลค่า 13,228.74 บาท สถานะพอร์ตเดือนนี้มีมูลค่า 13,228.74 บาท ลดลง -62.36 บาท หรือ -0.46% เมื่อเทียบกับมูลค่าคงเหลือเงินลงทุน (จากเบี้ยประกันภัยที่จ่ายในปีที่1-3 หัก ค่าธรรมเนียมกรมธรรม์ต่างๆ ถึงเดือน เม.ย. 2562) เท่ากับ 13,675.50 บาท ขาดทุน -446.76 บาท หรือ -3.27%

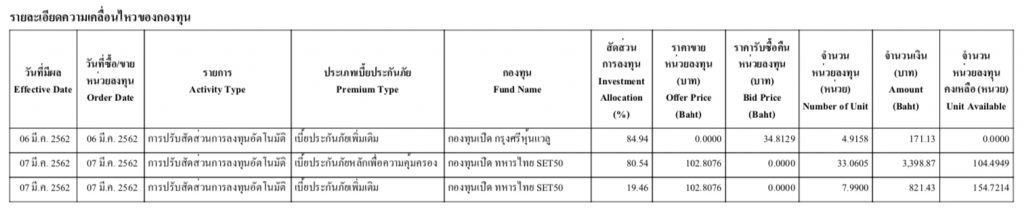

สัดส่วนการลงทุน

เปิดใช้งานปรับสัดส่วนลงทุนอัตโนมัติ (Auto Rebalance: AR) ทุกๆ 3 เดือน เริ่มปรับสัดส่วนลงทุนอัตโนมัติครั้งแรกวันที่ 06 มี.ค. 2562 ปรับพอร์ตเป็น 80:20 (ตราสารทุน 80% และตราสารหนี้ 10% ตลาดเงิน 10%)

KFMTFI 10% สัดส่วนปัจจุบัน 9.79% ลดลง 0.21% จำนวนหน่วยจาก 83.7664 เหลือ 85.5575 ลดลงเท่ากับ -1.7911 หน่วย

TCMF 10% สัดส่วนปัจจุบัน 9.78% ลดลง 0.22% จำนวนหน่วยจาก 86.2373 เหลือ 88.0807 ลดลงเท่ากับ -1.8434 หน่วย

TMB50 80% สัดส่วนปัจจุบัน 9.79% ลดลง 0.21% จำนวนหน่วยจาก 102.3257 เหลือ 100.1913 ลดลงเท่ากับ -2.1344 หน่วย

สรุปผลดำเนินงานพอร์ต ณ สิ้นปีกรมธรรม์

ปีที่ 1: อัตราผลตอบแทนเฉลี่ยที่ทำได้ช่วง -1%ถึง2% ต่ำกว่า ความคาดหวัง 5% ต่อปี

ปีที่ 2: อัตราผลตอบแทนเฉลี่ยที่ทำได้ช่วง -1%ถึง2% ต่ำกว่า ความคาดหวัง 5% ต่อปี

เพื่อรักษาเป้าหมายความคุ้มครองต่อเนื่อง สำหรับผู้ที่มีกรมธรรม์ Unit-Linked หรืออะไรก็ตาม ที่มีเครื่องมือบริหารความเสี่ยงที่เรียกว่า Auto Rebalance ควรพิจารณานำมาใช้ เพราะจะช่วยให้ได้ประโยชน์หลายประการอย่างเป็นระบบ ได้แก่ 1) ได้ต้นทุนเฉลี่ยต่ำลง 2) รักษาระดับความเสี่ยง 3) รอทำกำไรช่วงขาขึ้น

รายงานสถานะทางการเงินของกรมธรรม์

เอกสารประกอบการเสนอขายกรมธรรม์ประกันชีวิตประเภท ยูนิต ลิงค์

(ตัวอย่างการเปรียบเทียบมูลค่าเวนคืนกรมธรรม์)

** คำเตือน **

- การลงทุนในหน่วยลงทุนตามรูปแบบของกรมธรรม์ประกันชีวิต ประเภท ยูนิต ลิงค์ มีความเสี่ยง ผู้ขอเอาประกันภัยอาจได้รับเงินคืนมากกว่าหรือน้อยกว่ามูลค่าเบี้ยประกันภัยที่ถูกจัดสรรเข้ากองทุน ที่ผู้ขอเอาประกันภัยเป็นผู้เลือก ทั้งนี้กรมธรรม์นี้ไม่มีการรับประกันเงินส่วนที่ได้ลงทุนไป

- ผู้ขอเอาประกันภัยควรทำความเข้าใจในเงื่อนไขและผลประโยชน์ของกรมธรรม์ รวมทั้งเงื่อนไข ผลตอบแทน และความเสี่ยงในการลงทุน ตลอดจนความสามารถในการชำระเบี้ยประกันภัย เนื่องจากกรมธรรม์นี้เหมาะสำหรับการออมเงินระยะยาว และมีค่าธรรมเนียมในการถอนเงินจากกรมธรรม์และค่าธรรมเนียมการเวนคืนกรมธรรม์ ซึ่งอาจมีผลให้มูลค่าจากการถอนเงินจากกรมธรรม์และมูลค่าเวนคืนกรมธรรม์มีมูลค่าน้อยกว่ามูลค่ารับซื้อคืนหน่วยลงทุน ผู้ขอเอาประกันภัยควรศึกษารายละเอียดจากตารางค่าธรรมเนียมในการถอนเงินจากกรมธรรม์และค่าธรรมเนียมการเวนคืนกรมธรรม์

- ผลการดำเนินงานในอดีตของกองทุนรวม มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต ราคาของหน่วยลงทุนและผลตอบแทนที่จะได้รับจากหน่วยลงทุนมีโอกาสสูงขึ้นหรือต่ำลงได้ตลอดเวลา ทั้งนี้ ขึ้นอยู่กับการเลือกกองทุนของผู้เอาประกันภัยและผลประกอบการของกองทุนรวม

- การลงทุนในกองทุนรวมในบางกองทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน ผู้เอาประกันภัยอาจจะได้รับเงินคืนมากกว่าหรือน้อยกว่า มูลค่าเบี้ยประกันภัยที่ถูกจัดสรรเข้ากองทุนเริ่มแรกได้ นอกจากนี้การลงทุนในกองทุนรวมตราสารทุนนั้น มีความเสี่ยงและมีความไม่แน่นอนของผลประโยชน์ที่จะได้รับค่อนข้างสูง และอาจเป็นไปได้ที่ผลประโยชน์ดังกล่าวจะไม่คุ้มกับมูลค่าที่ลงทุนไป ขณะที่กองทุนรวมตลาดเงินและกองทุนตราสารหนี้นั้นมีความเสี่ยงที่ต่ำกว่า แต่ผลประโยชน์ที่จะได้รับก็จะต่ำกว่าเช่นกัน

- การที่ผู้เอาประกันภัยจะได้รับความคุ้มครองอย่างคุ้มค่า อาจไม่ได้เกิดจากการชำระเบี้ยประกันภัยหลักเพื่อความคุ้มครองที่สูงที่สุด แต่อาจเกิดจากการเลือกอัตราส่วนที่เหมาะสมระหว่างการชำระเบี้ยประกันภัยหลักเพื่อความคุ้มครองกับการชำระเบี้ยประกันภัยหลักเพื่อการออม ดังนั้นผู้เอาประกันภัยควรพิจารณาอย่างรอบครอบในอัตราส่วนการชำระเบี้ยประกันภัยของทั้งสองประเภทจากตัวอย่างในการคำนวณหลายๆ แบบ

- ผู้ขอเอาประกันภัยควรศึกษารายละเอียดเกี่ยวกับความเสี่ยงจากการลงทุนในกองทุน ค่าธรรมเนียม และค่าใช้จ่ายที่เกี่ยวข้องกับกองทุนที่นอกเหนือจากกรมธรรม์นี้ ได้จากหนังสือชี้ชวนของบริษัทหลักทรัพย์จัดการกองทุน

No Comment